2021年2月24日,由国家金融与发展实验室主办的“复苏可期、风险犹存——中国金融发展2021年展望”会议在京顺利召开。 IMI特约研究员、中国社会科学院金融研究所副所长、国家金融与发展实验室副主任张明发表关于2021年人民币汇率走势前瞻演讲。2020年人民币兑美元汇率呈现出先抑后扬的趋势,总体升值了6.5%。人民币汇率较快升值将会带来两个潜在风险:一是,人民币兑美元有效汇率过快升值,在经过一段时滞后可能冲击出口;二是,短期资本流入过快,继续助推汇率升值,并且可能带来资产价格过快上涨。2021年,人民币兑美元汇率的走势将面临较大的不确定性,综合分析,人民币兑美元汇率可能围绕6.4左右的中枢水平重新呈现双向波动态势。如果中国央行开始采取更加中性的外汇与资本管制政策、中国央行重新采用边际放松货币政策、美国经济复苏超预期、中美双边摩擦超预期恶化,那么人民币兑美元汇率可能再度贬值。2021年中国外汇储备可能温和增长、外汇储备的结构未必会显著变化;在人民币汇率升值与境内外利差高企的背景下,人民币国际化的速度将会再度加快。

以下为演讲全文:

各位网友上午好!我想跟大家回顾一下2020年人民币兑美元汇率变化背后的原因,并在此基础上对2021年人民币兑美元汇率走势进行展望。

我今天主要讲三个问题:其一,简要概括2020年人民币汇率运动的特征事实;其二,梳理2020年人民币汇率显著升值背后的原因;其三,根据新的形势变化,对2021年人民币汇率走势进行预测。

首先,我从三个方面梳理一下2020年人民币汇率运动的特征事实。

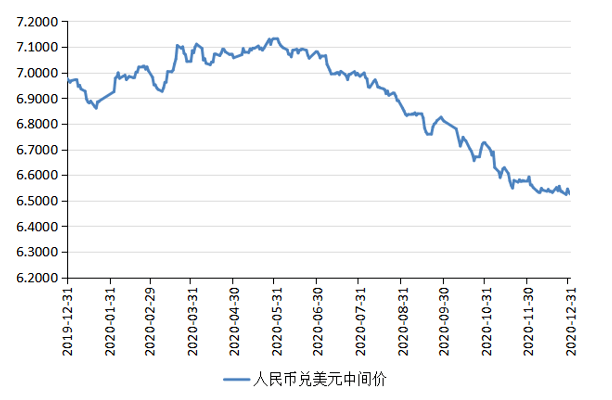

这幅图展示了人民币兑美元汇率的走势。2020年人民币兑美元汇率呈现先贬后升趋势,拐点在5月底。2020年年初到当年5月底,人民币兑美元汇率贬值了2.2%。而在2020年6月至2020年年底期间,人民币兑美元汇率在7个月内升值了8.5%,这样的升值速度在历史上是比较罕见的。

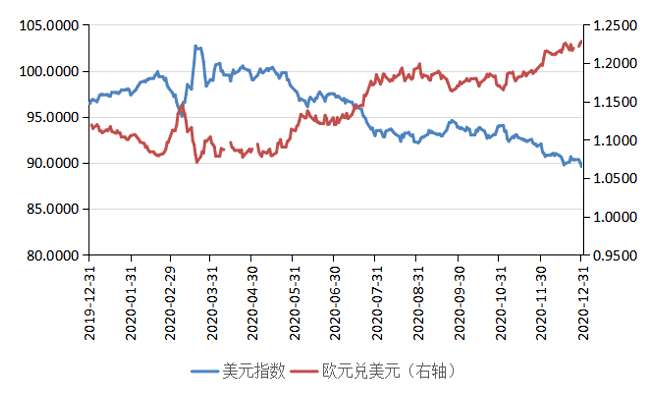

我们可以比较一下人民币兑美元、兑欧元和兑日元汇率的走势。在2020年,人民币兑欧元汇率贬值了2.7%,人民币兑日元汇率升值了1.3%。将上述三种汇率结合起来看,就会发现一个重要现象,也即2020年人民币兑美元显著升值的根本原因,并不是人民币太强,而是美元太弱。其实,在2020年,欧元、日元、人民币兑美元汇率均显著升值。

此外,在2020年,人民币兑货币篮指数呈现出先升后降再升的趋势。全年人民币兑CFETS篮子指数升值了3.8%,兑BIS篮子指数的升值幅度大致相仿。

其次,2020年人民币兑美元汇率之所以显著升值,主要原因大致有四。

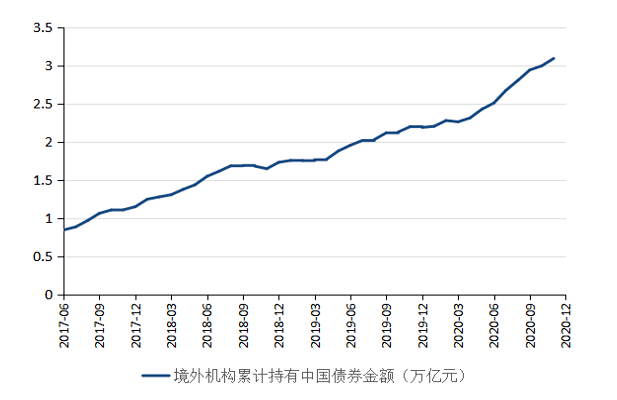

一是新冠疫情冲击的不对称性。去年一季度新冠疫情在中国集中爆发,而美国经济受疫情冲击要晚一点,峰值是在二季度。在去年二季度,中美季度GDP同比增速的差距突然拉大。经济增速差距的拉大导致了利差的拉大。用十年期国债收益率来衡量,中美利差在去年最高达到250个基点,这足以吸引大规模短期资本的流入。如下图所示,2020年外国投资者持有中国债券的规模明显攀升。

二是近年来中国金融市场对外开放明显加快。2019年9月,中国央行宣布取消对QFII和RQFII的投资额度限制。迄今为止,中国政府债券已经被纳入全球所有重要的债券指数,这将会增加来自国外的被动型债券投资规模。

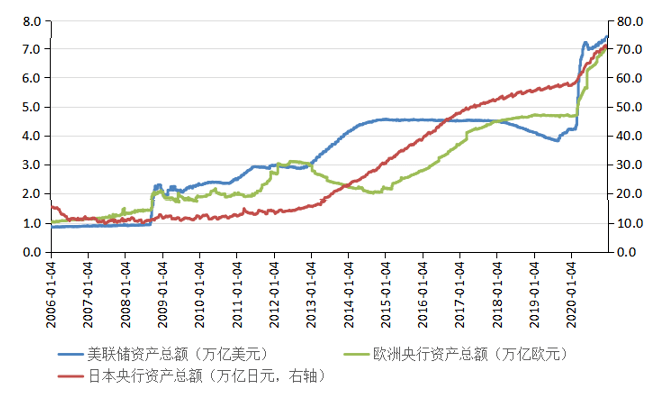

三是全球发达国家央行在新冠疫情冲击后开闸放水。如下图所示,美联储、欧洲央行、日本央行开闸放水的速度都是史上罕见的,其中,美联储和欧洲央行的放水规模更大一些,这加剧了全球的流动性过剩。

四是美元指数自身在波动中下行。在2020年3月,美元指数重新冲高至103,之后到去年年底,美元指数下降至91上下。如前所述,2020年人民币兑美元升值最重要的原因其实是美元指数本身的下行。

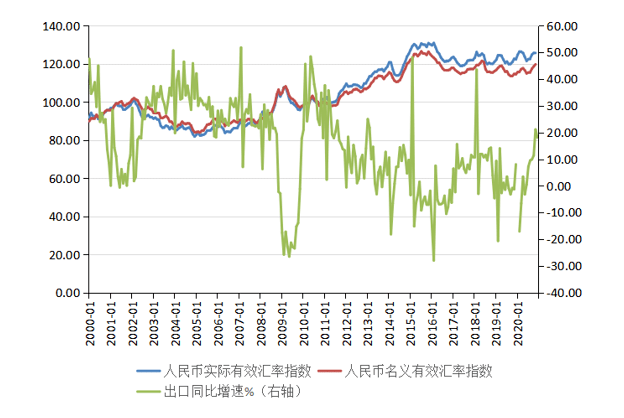

2020年下半年,人民币双边和有效汇率的快速显著升值对中国经济有什么潜在负面影响呢? 第一,人民币有效汇率的过快升值会对中国出口增速造成显著负面影响。如下图所示,历史上人民币有效汇率变动和中国出口增速变动呈现出显著的负相关。 第二,短期资本持续流入与汇率升值预期相互强化与叠加,这可能带来资产价格过快上涨。在最近一段时间内,外资的流入对中国股市的部分板块以及债券市场都有比较大的影响。

再次,我简要展望一下2021年人民币汇率的走势。

我们不妨先把可能导致人民币汇率升值与贬值的因素都罗列出来进行比较。

在2021年可能继续推高人民币汇率的三个因素包括: 一是利差。尽管2021年中美经济增长差与2020年相比将会回落,中美利差也很难继续维持在250个基点上下,但150个基点左右的利差大概率仍将维持,这一利差依然会吸引国际资本的流入。 二是美元指数可能会在波动中下行。我的判断是,2021年美元指数可能先跌后涨,上半年可能会进一步下行,下半年随着疫苗大规模推广,美国经济可能出现超预期反弹,美元指数可能在长期国债利率上升背景下重新反弹,今年美元指数的中枢大概在88左右。 三是拜登上台之后中美经贸摩擦大概率会得到临时性缓和,这也会有助于人民币汇率稳中有升。

在2021年,可能导致人民币汇率贬值的因素大概有四点:一是目前中国央行开始采取更加中性的外汇和资本管制政策。在2015年811汇改后,为遏制人民币兑美元汇率的过快贬值,央行采取了宽进严出的资本管制政策。而在最近,央行在扩大QDII规模、启动大湾区跨境财富管理方面有一些新举措,同时央行也取消了一些遏制远期人民币贬值的政策。二是如果今年中国经济复苏不及预期或者系统性金融风险上升,不排除央行货币政策边际放松的可能性。三是如果今年下半年美国经济超预期复苏,美联储可能会被迫提前边际收紧货币政策,例如降低量化宽松规模;四是如果中美经贸摩擦超预期恶化,也会导致人民币兑美元贬值。

综上所述,2021年人民币兑美元汇率破7的概率很小,更有可能围绕6.2—6.6的区间波动,中枢水平在6.4左右。人民币兑CFETS货币篮指数可能在93—98区间内波动,人民币兑BIS货币篮指数可能在97—102区间内波动。2021年中国外汇储备可能温和增长,外汇储备结构未必会显著变化。在人民币汇率升值与境内外利差高企的背景下,人民币国际化很可能会提速。

编辑 艾建伟

来源 国家金融与发展实验室

责编 李锦璇、蒋旭

监制 朱霜霜

两会锐评 | 保持经济平稳运行,稳步推进改革创新

刘伟校长两会发言:牢牢把握扩大消费的战略基点

宏观经济专题 | 中国宏观金融网络与风险:基于国家资产负债表数据的分析

IMI宏观月报 | 海外经济修复预期加强,国内社会融资需求旺盛(2021年2月)

管涛:跨周期的积极财政政策杂谈

欢迎加入群聊

为了增进与粉丝们的互动,IMI财经观察建立了微信交流群,欢迎大家参与。

入群方法:加群主为微信好友( 微信号:imi605),添加时备注个人姓名(实名认证)、单位、职务等信息,经群主审核后,即可被拉进群。

欢迎读者朋友多多留言与我们交流互动, 留言可换奖品:每月累积留言点赞数最多的读者将得到我们寄送的最新研究成果一份。

关于我们

中国人民大学国际货币研究所(IMI)成立于2009年12月20日,是专注于货币金融理论、政策与战略研究的非营利性学术研究机构和新型专业智库。研究所聘请了来自国内外科研院所、政府部门或金融机构的90余位著名专家学者担任顾问委员、学术委员和国际委员,80余位中青年专家担任研究员。

研究所长期聚焦国际金融、货币银行、宏观经济、金融监管、金融科技、地方金融等领域,定期举办国际货币论坛、货币金融(青年)圆桌会议、大金融思想沙龙、麦金农大讲坛、陶湘国际金融讲堂、IMF经济展望报告发布会、金融科技公开课等高层次系列论坛或讲座,形成了《人民币国际化报告》《天府金融指数报告》《金融机构国际化报告》《宏观经济月度分析报告》等一大批具有重要理论和政策影响力的学术成果。

2018年,研究所荣获中国人民大学优秀院属研究机构奖,在182家参评机构中排名第一。在《智库大数据报告(2018)》中获评A等级,在参评的1065个中国智库中排名前5%。2019年,入选智库头条号指数(前50名),成为第一象限28家智库之一。

国际货币网:http://www.imi.ruc.edu.cn

微信号: IMI财经观察

理事单位申请、

学术研究和会议合作

联系方式:

imi@ruc.edu.cn

只分享最有价值的财经视点

We only share the most valuable financial insights.返回搜狐,查看更多

责任编辑: